岐阜で75年の実績がある税理士事務所 所会計事務所

法人様のサポートから確定申告、相続のお悩みまでお任せください

令和5年度税制改正

- 2023.07.03

- TOPICS

個人所得課税

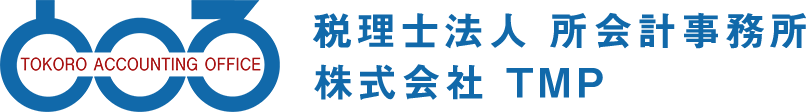

(1)NISA制度の抜本的拡充・恒久化

家計の資産を貯蓄から投資へと積極的に促し、資産所得倍増につなげることを目的として、NISA制度の抜本的拡充・恒久化が行われます(令和6年分の所得税から適用)。

- 非課税保有期間を無期限化するとともに、口座開設可能期間については期限を設けず、NISA制度が恒久化されます。

- 一定の投資信託を対象とする「つみたて投資枠」については、年間投資上限額が120万円に拡充されます。また、上場株式への投資が可能な現行の一般NISAの役割を引き継ぐ「成長投資枠」の年間投資上限額は240万円に拡充され、「つみたて投資枠」との併用(年間投資上限額の合計360万円)が可能となります。

- 一生涯にわたる非課税限度額(1,800万円)が設定されます(注1)。

(注1)このうち、「成長投資枠」の限度額は1,200万円です。

出典:財務省ホームページ(https://www.mof.go.jp/tax_policy/publication/brochure/zeisei23_pdf/zeisei23_01.pdf)

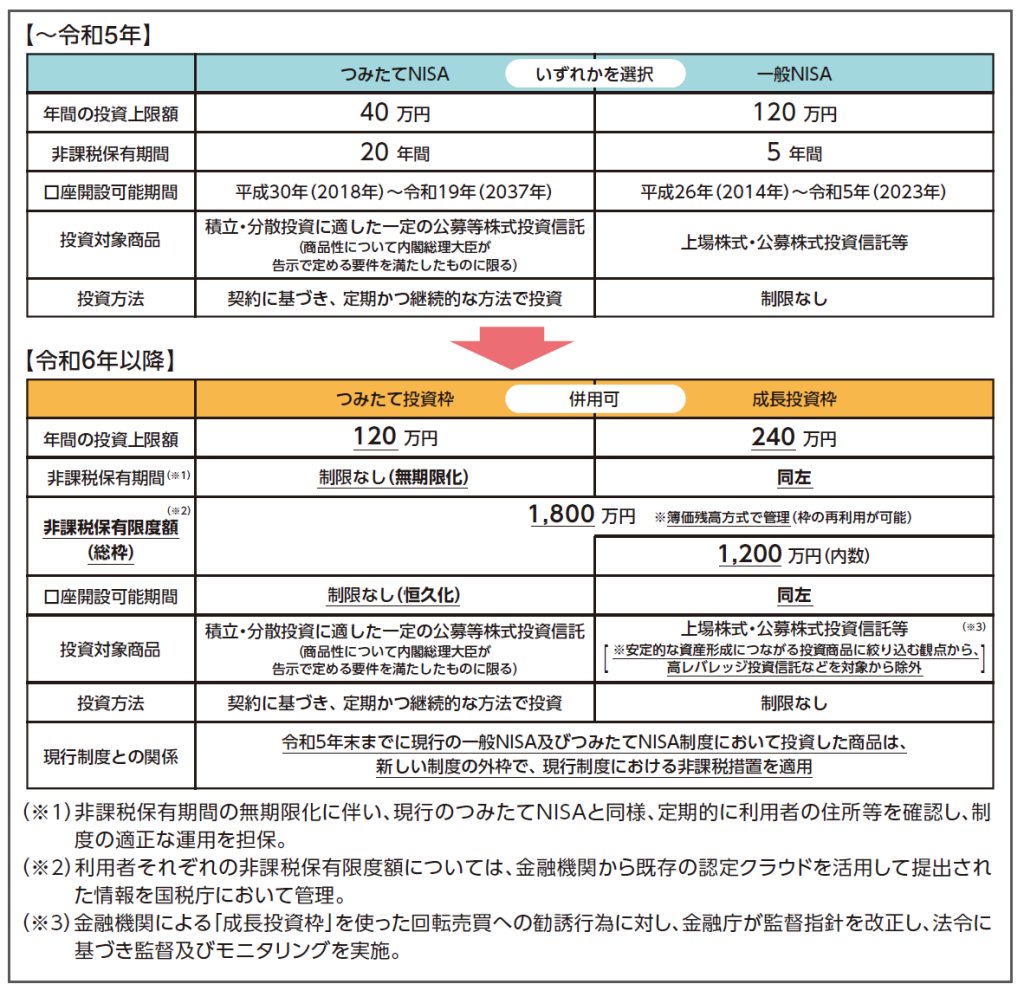

(2)スタートアップへの再投資に係る非課税措置の創設

保有する株式を売却し、①自己資金による創業や②プレシード・シード期のスタートアップ(注1)への再投資を行う際に、再投資分については譲渡益に課税を行わない措置が創設されます(令和5年4月1日以降の再投資について適用)。

(注1)プレシード・シード期のスタートアップとは、エンジェル税制の対象企業である未上場ベンチャー企業のうち、①設立5年未満、②前事業年度まで売上が生じていない又は売上が生じているが前事業年度の試験研究費等が出資金の30%超、③営業損益がマイナス、等という状況であることを指します。

出典:財務省ホームページ(https://www.mof.go.jp/tax_policy/publication/brochure/zeisei23_pdf/zeisei23_01.pdf)

併せて、上記(1)(2)の措置につき、以下の要件緩和が行われます(令和5年4月1日以降の再投資について適用)。

- 自己資金による創業:同族要件を満たせない場合であっても、事業実態(販管費対出資金比率30%超要件等)が認められれば適用が受けられるようにする。

- プレシード・シード期のスタートアップへの投資:外部資本要件を1/6以上から1/20以上に引下げ

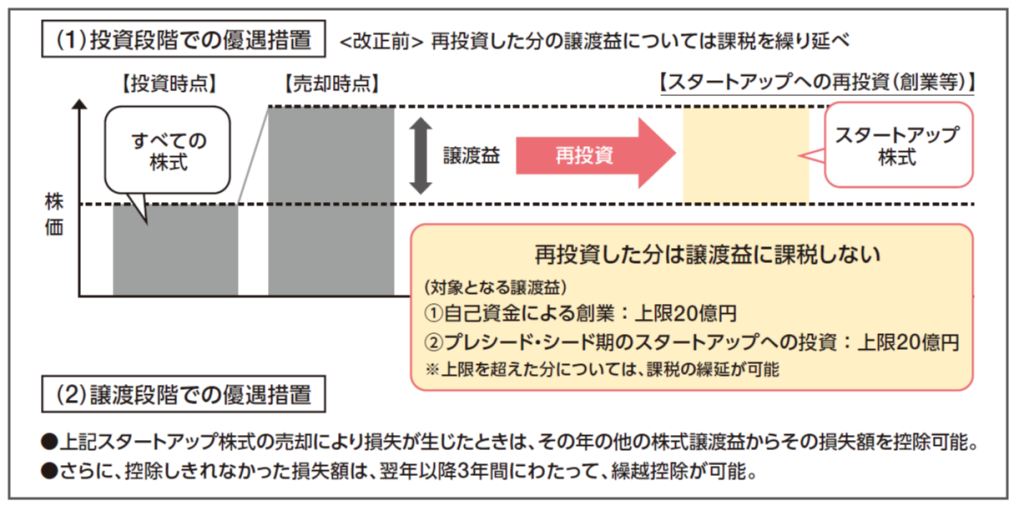

(3)極めて高い水準の所得に対する負担の適正化

税負担の公平性の観点から、極めて高い水準の所得に対する負担の適正化のための措置が講じられます。具体的には、その年分の基準所得金額から3億3,000万円を控除した金額に22.5%の税率を乗じた金額が、その年分の基準所得税額を超える場合には、その超える金額に相当する所得税が課されます(令和7年分の所得税から適用)。

出典:財務省ホームページ(https://www.mof.go.jp/tax_policy/publication/brochure/zeisei23_pdf/zeisei23_01.pdf)

資産課税

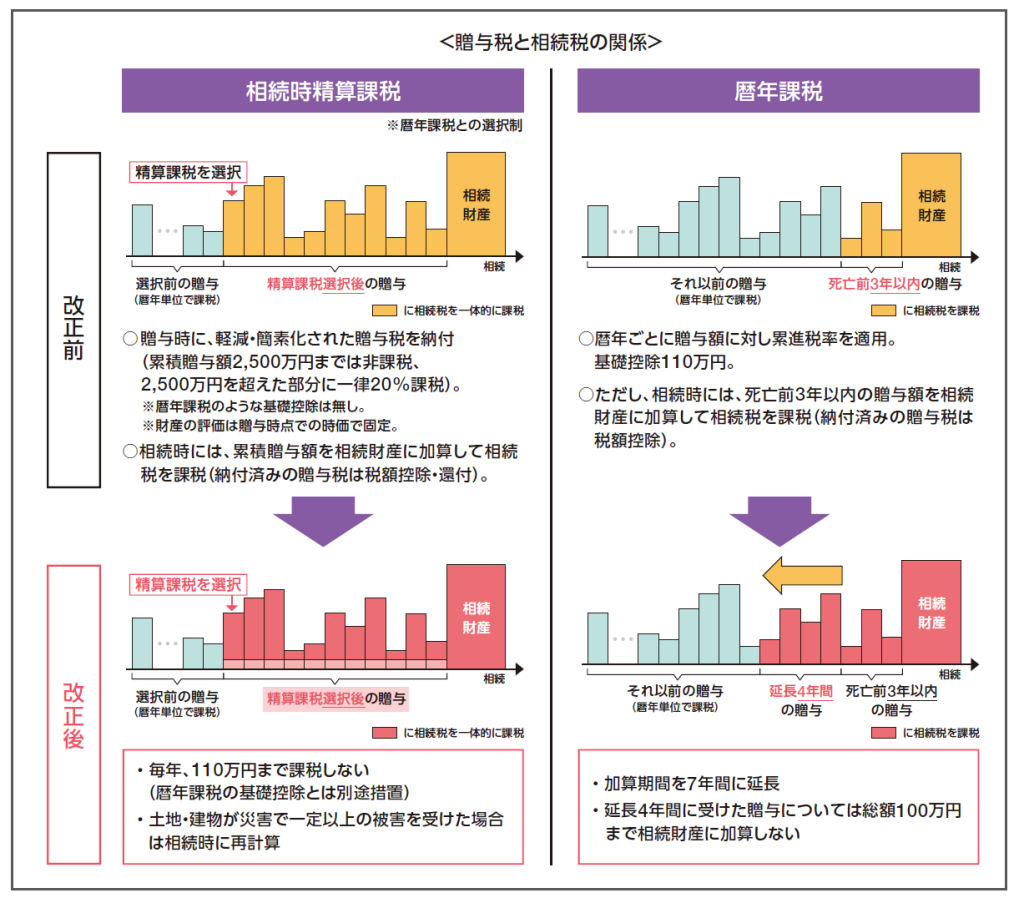

(1)資産移転の時期の選択により中立的な税制の構築等

相続時精算課税制度について、暦年課税の基礎控除とは別途、110万円の基礎控除を創設するとともに、相続時精算課税で贈与を受けた土地・建物が災害により一定以上の被害を受けた場合に相続時にその課税価格を再計算する見直しが行われます。

また、暦年贈与において贈与を受けた財産を相続財産に加算する期間を相続開始前3年間から7年間に延長し、延長した4年間に受けた贈与のうち総額100万円までは相続財産に加算しない見直しが行われます。

これらの見直しは、令和6年1月1日以後に受けた贈与について適用されます。

出典:財務省ホームページ(https://www.mof.go.jp/tax_policy/publication/brochure/zeisei23_pdf/zeisei23_02.pdf)

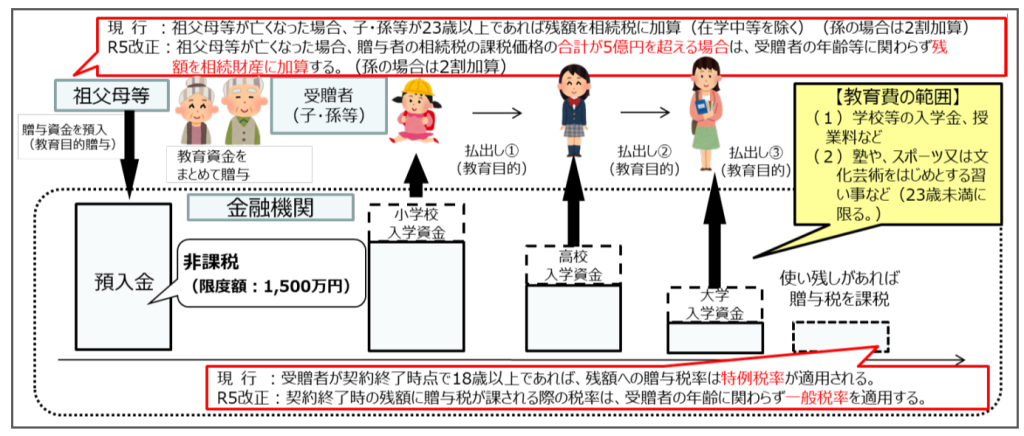

(2)教育資金の一括贈与に係る贈与税の非課税措置の見直し

直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置について、節税的な利用を防止する観点から、下記の見直し等が行われた上で、その適用期限が令和8年3月31日まで3年延長されます。

- 贈与者が死亡した場合に、当該贈与者の死亡に係る相続税の課税価格の合計額が5億円を超えるときは、受贈者が23歳未満である場合等であっても、その死亡の日における非課税拠出額から教育資金支出額を控除した残額については、当該受贈者が当該贈与者から相続等により取得したものとみなされます(令和5年4月1日以後に取得する信託受益権等に係る相続税について適用)。

- 受贈者が30歳に達した場合等において、非課税拠出額から教育資金支出額を控除した残額に贈与税が課されるときは、一般税率を適用することとされます(令和5年4月1日以後に取得する信託受益権等に係る贈与税について適用)。

出典:文部科学省ホームページ(https://www.mext.go.jp/content/20221222-mxt_kanseisk01-000026688_01.pdf)

(3)結婚・子育て資金の一括贈与に係る贈与税の非課税措置の見直し

直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税措置について、節税的な利用を防止する観点から、受贈者が50歳に達した場合等において、非課税拠出額から結婚・子育て資金支出額を控除した残額に贈与税が課されるときは、一般税率を適用するなどの見直しが行われた上で、その適用期限が令和7年3月31日まで2年延長されます(令和5年4月1日以後に取得する信託受益権等に係る贈与税について適用)。

法人課税

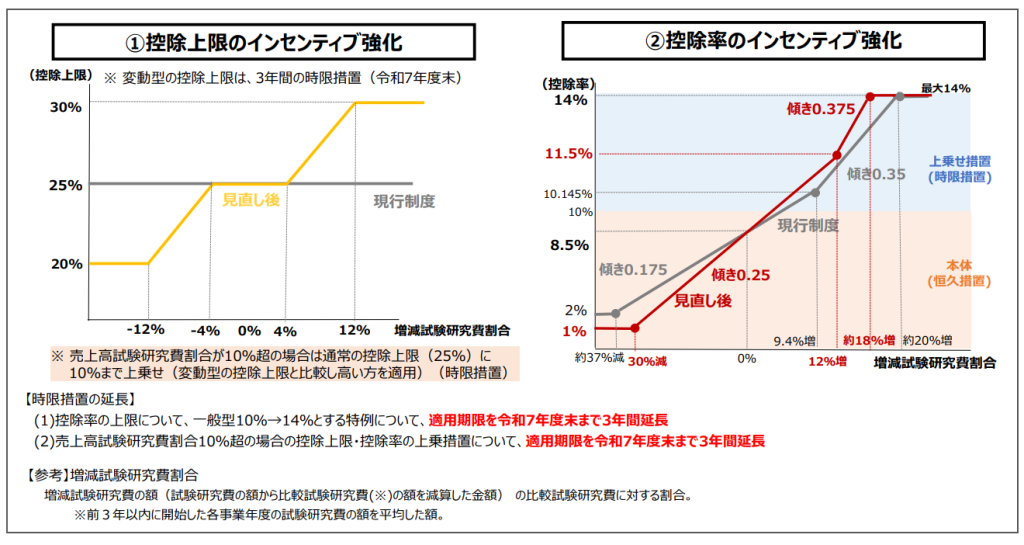

(1)研究開発税制の見直し

研究開発投資を増加させるインセンティブを更に強化する観点から、一般型(大企業向け)の控除率、控除上限の見直しが行われます(令和5年4月1日から令和8年3月31日までの間に開始する各事業年度において適用)。また、時限措置(控除率の上限引上げ、控除上限・控除率の上乗せ措置)について、その適用期限が令和8年3月31日まで3年間延長されます。

- 増減試験研究費割合に応じて控除上限が変動する制度を導入

- 控除率見直し(最大14%は変更なし)

- コロナ特例による控除上限5%上乗せは廃止(令和5年3月31日までに開始する事業年度まで)

出典:経済産業省ホームページ(https://www.meti.go.jp/main/yosan/yosan_fy2023/pdf/07.pdf)

また、スタートアップとの共同研究や高度研究人材の活用促進のため、オープンイノベーション型が見直されるとともに、試験研究費の範囲も一部見直されます(大綱には適用期限の明記無し)。

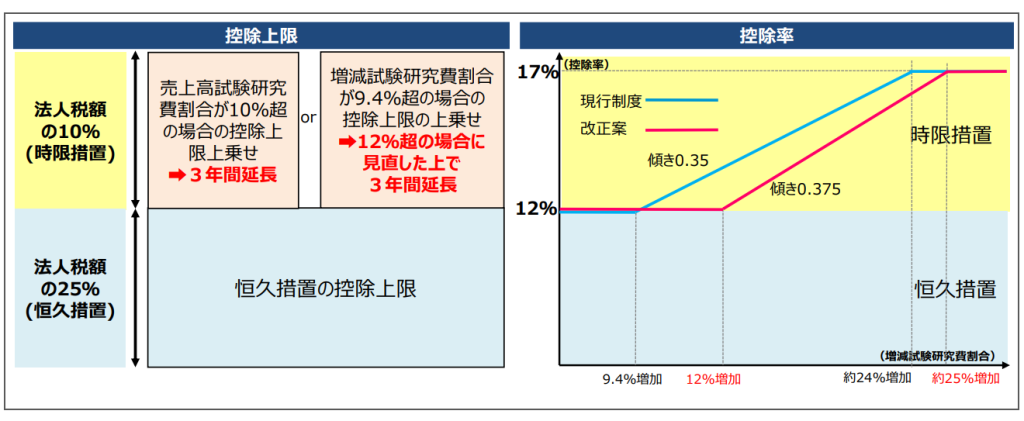

(2)中小企業技術基盤強化税制の拡充及び延長

中小企業の積極的な研究開発を促進する観点から、増減試験研究費割合に応じた控除率・控除上限の上乗せ措置が一部見直された上で、時限措置の適用期限が令和8年3月31日まで3年間延長されます。

- 増減試験研究費割合9.4%超の場合の控除上限10%上乗せを、増減試験研究費割合12%超とする。

- 控除率見直し(最大17%は変更なし)

- コロナ特例による控除上限5%上乗せは廃止(令和5年3月31日までに開始する事業年度まで)

出典:経済産業省ホームページ(https://www.meti.go.jp/main/yosan/yosan_fy2023/pdf/07.pdf)

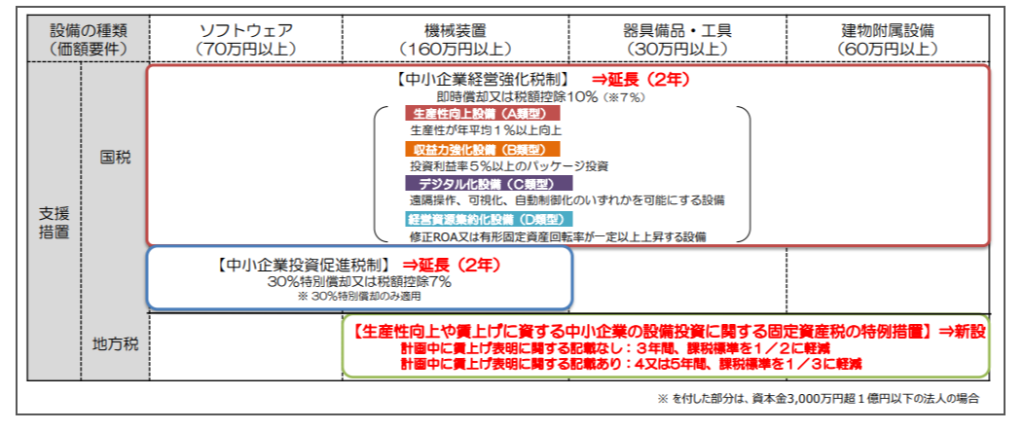

(3)中小企業設備投資税制の延長・新設

中小企業投資促進税制、中小企業経営強化税制について、対象設備要件を一部見直した上で、適用期限が2年延長されます。また、赤字の事業者を含めた中小企業の前向きな投資や賃上げを後押しするため、固定資産税(償却資産税)の特例措置が新設されます(令和5年4月1日から令和7年3月31日までの間に取得・事業供用した資産に適用)。

出典:経済産業省ホームページ(https://www.meti.go.jp/main/yosan/yosan_fy2023/pdf/07.pdf)

(4)オープンイノベーション促進税制の拡充

既存企業によるスタートアップ企業のM&Aを後押しする観点から、既存株式を取得した場合にもオープンイノベーション促進税制の適用が可能となるなどの見直しが行われます(令和5年4月1日以後に行うM&Aについて適用)。

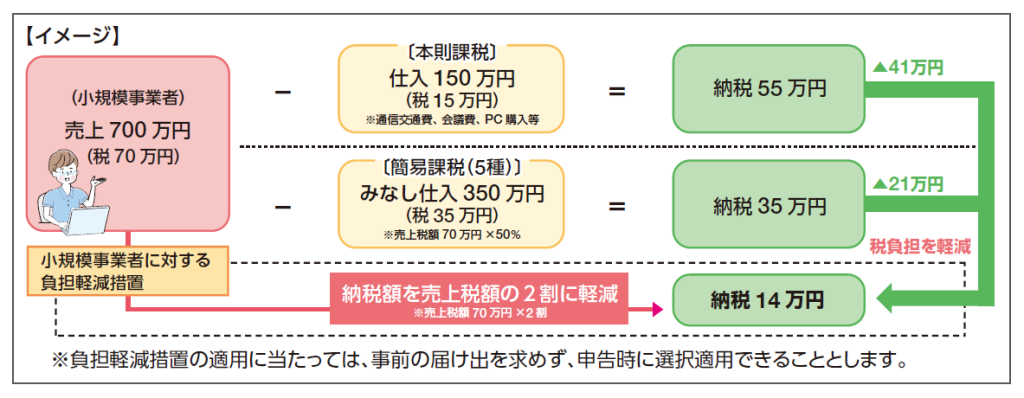

消費課税(インボイス制度関連)

(1)小規模事業者に対する納税額に係る負担軽減措置

免税事業者がインボイス発行事業者を選択した場合の負担軽減を図るため、納税額を売上税額の2割に軽減する激変緩和措置が3年間講じられます。これにより、業種に関わらず売上・収入を把握するだけで消費税の申告が可能となることから、簡易課税を選択する場合より、事務負担も大幅に軽減されることが見込まれます。

- 適用対象事業者 新たに適格請求書発行事業者となった免税事業者および課税事業者選択届出書を提出したことで課税事業者となった事業者

- 手続き要件 事前の届出は不要で、申告書に適用を受ける旨を付記することで適用が受けられる

- 適用時期 令和5年10月1日から令和8年9月30日までの日の属する各課税期間

出典:財務省ホームページ(https://www.mof.go.jp/tax_policy/publication/brochure/zeisei23_pdf/zeisei23_04.pdf)

(2)一定規模以下の事業者に対する事務負担の軽減措置

インボイス制度の実施にともなう、事務負担を軽減する観点から、基準期間(前々年・前々事業年度)における課税売上高が1億円以下である事業者については、インボイス制度の施行から6年間(令和11年9月30日まで)、1万円未満の課税仕入れについて、インボイスの保存がなくとも帳簿のみで仕入税額控除が可能とされます。なお、基準期間における課税売上高が1億円超であったとしても、前年又は前事業年度開始の日以後6か月の期間の課税売上高が5,000万円以下である場合は、特例の対象となります。

(3)少額な返還インボイスの交付義務の見直し

事業者の実務に配慮して事務負担を軽減する観点から、少額な値引き等(1万円未満)については、返還インボイスの交付を不要とされます。

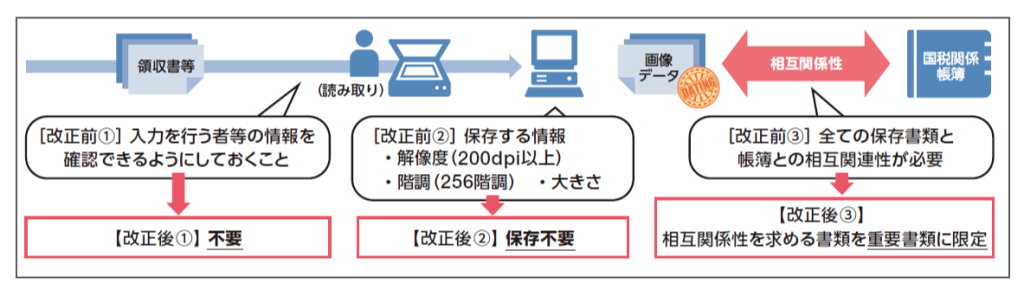

納税環境整備(電子帳簿等保存制度関連)

(1)電子取引データ保存制度の見直し

電子取引データの保存制度については、原則として保存要件に従って、電子取引データを保存しなければならないこととされていますが、今回の見直しにおいて、電子取引データを保存要件に従って保存することが出来なかったことにつき相当の理由がある事業者等については、その電子取引データの出力書面の提示・提出の求め及びその電子取引データのダウンロードの求めに応じることができるようにしておけば、保存要件を不要として、電子取引データの保存が可能とされます(令和6年1月1日以後に行う電子取引について適用)。

上記のほか、検索機能の確保のすべてが不要とされる保存義務者の範囲が拡大され、基準期間における課税売上高が1,000万円以下保存義務者から、5,000万円以下の保存義務者とされます(検索機能の確保の緩和)。

(2)スキャナ保存制度の見直し

制度利用の促進を図る観点から、下記の要件緩和措置が講じられます(令和6年1月1日以後に保存が行われる国税関係書類について適用)。

| ① | 記録事項の入力を行う者等の情報を確認できるようにしておくことが不要とされます。 | |

| ② | スキャナで読み取った際の情報(解像度・階調・大きさ)の保存が不要とされます。 | |

| ③ | 帳簿との相互関連性を求める書類が重要書類(資金や物の移動に直結・連動する書類である契約書、領収書、請求書等)に限定されます。 |

出典:財務省ホームページ(https://www.mof.go.jp/tax_policy/publication/brochure/zeisei23_pdf/zeisei23_06.pdf)

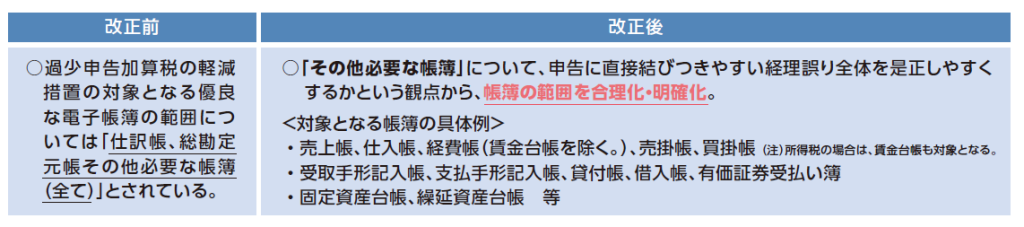

(3)優良な電子帳簿の範囲の合理化・明確化

優良な電子帳簿に係る過少申告加算税の軽減措置の対象帳簿(所得税・法人税)の範囲について、以下の合理化・明確化が行われます(令和6年1月1日以後に法定申告期限等が到来する国税について適用)。

出典:財務省ホームページ(https://www.mof.go.jp/tax_policy/publication/brochure/zeisei23_pdf/zeisei23_06.pdf)

当ページで紹介している内容は、令和5年度の税制改正に関する情報の一部になります。

詳しくお知りになりたい方は、当事務所にお問い合わせください。