岐阜で75年の実績がある税理士事務所 所会計事務所

法人様のサポートから確定申告、相続のお悩みまでお任せください

令和4年分 確定申告

- 2023.02.01

- TOPICS

確定申告とは

1 所得税及び復興特別所得税

所得税等の確定申告とは、毎年1月1日から12月31日までの1年間に生じたすべての所得の金額とそれに対する所得税及び復興特別所得税(※)の額を計算し、自ら申告することで納付すべき税額を確定させる手続です。源泉徴収された税金や予定納税額などがある場合には、その過不足を精算します。

※平成25年分から令和19年分まで、東日本大震災からの復興を図るための施策に必要な財源を確保するため、復興特別所得税を所得税と併せて申告・納付することとされています。

個人事業主以外の方(サラリーマンの方等)の確定申告についてはこちらをご覧ください。

2 消費税及び地方消費税

消費税等の確定申告とは、消費税の納税義務者である事業者が、その課税期間中に「預かった消費税額」と「支払った消費税額(控除が認められるものに限る。)」を基に消費税及び地方消費税の額を計算し、自ら申告することで納付すべき税額を確定させる手続きです。

消費税の納税義務の有無は、原則として基準期間における課税売上高で判定します。基準期間における課税売上高が1千万円以下である方については、消費税の納税義務が免除されるため、確定申告は不要です(令和5年10月1日以後については適格請求書発行事業者として登録を受けた事業者の方は除きます)。

3 贈与税

贈与税の確定申告とは、1月1日から12月31日までの1年間に財産の贈与を受けた個人が、次に掲げるケースに応じて、その贈与を受けた財産の価額を基に贈与税額を計算し、自ら申告することで納付すべき税額を確定させる手続です。

①「暦年課税」を適用する場合には、贈与を受けた財産の価額の合計額が基礎控除額(110万円)を超えるとき

※110万円以下の場合は、贈与税の申告は不要です。

②「相続時精算課税」を適用するとき

※相続時精算課税を選択した場合には、その財産の価額が110万円以下であっても贈与税の申告をする必要があります。

令和4年分の所得税の確定申告に係る主な改正事項

1 申告書Aの廃止

令和4年分の確定申告から申告書 A は廃止され、申告書 B に一本化されています。

※ A・B の表記をせず、「令和 年分の所得税及び復興特別所得税の 申告書」となりました。

2 業務に係る雑所得を有する場合の取扱いの見直し

令和4年分以後の所得税において、業務に係る雑所得を有する場合で、その年の前々年分の業務に係る雑所得の収入金額が300万円を超える方は、現金預金取引等関係書類(作成・受領した請求書、領収書その他書類)を保存する必要があります。

また、業務に係る雑所得を有しており、その年の前々年分の業務に係る雑所得の収入金額が1,000万円を超える方が確定申告書を提出する場合には、総収入金額や必要経費の内容を記載した書類(収支内訳書など)の添付が必要になります。

なお、その年の前々年分の収入金額が300万円以下である方は、業務に係る雑所得の金額の計算上総収入金額および必要経費に算入すべき金額は、その年において収入した金額および支出した費用の額とすることができます(いわゆる現金主義の特例)。ただし、この特例を受けるには、確定申告書にこの特例を受ける旨を記載しなければなりません。

詳しくはこちら

No.1500 雑所得|国税庁 (nta.go.jp)

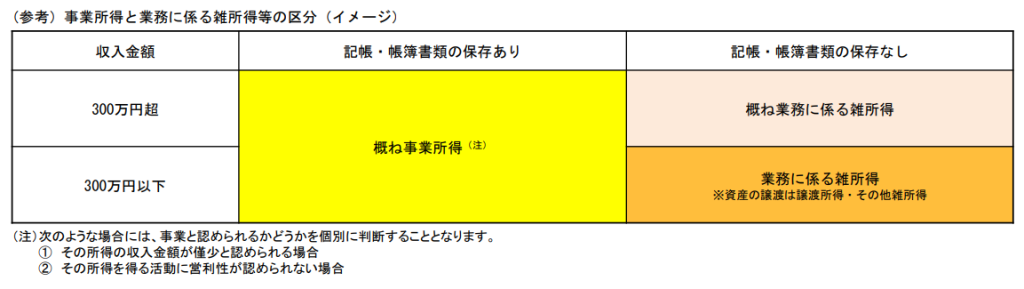

なお、事業所得と雑所得の区分について、下記のように通達が改正されています。

(出典)国税庁ホームページ(https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/kaisei/221007/pdf/02.pdf)

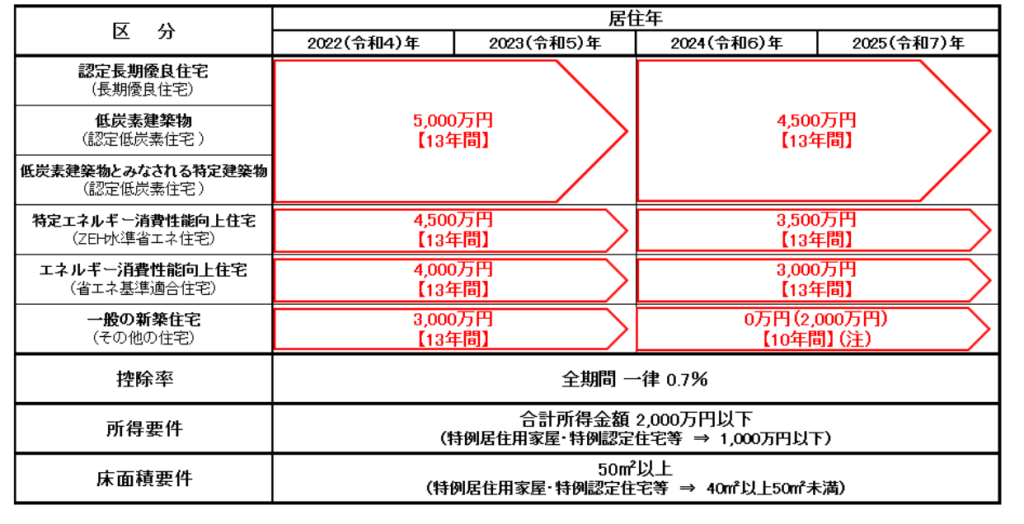

3 住宅ローン控除の特例の見直し

令和4年から令和7年までの間に住宅を取得した場合の控除率などは、以下のように改正されています。

住宅等の区分および居住年に応じて、借入限度額や控除期間が異なりますのでご注意ください。

(出典)国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1211-1.htm#a02)

(注)一般の新築住宅のうち、令和5年12月31日までの建築確認を受けたものまたは令和6年6月30日までに建築されたものは、借入限度額を2,000万円として10年間の控除が受けられます。ただし、特例居住用家屋に該当する場合は、令和5年12月31日までに建築確認を受けたものが対象となります。

詳しくはこちら

No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁 (nta.go.jp)

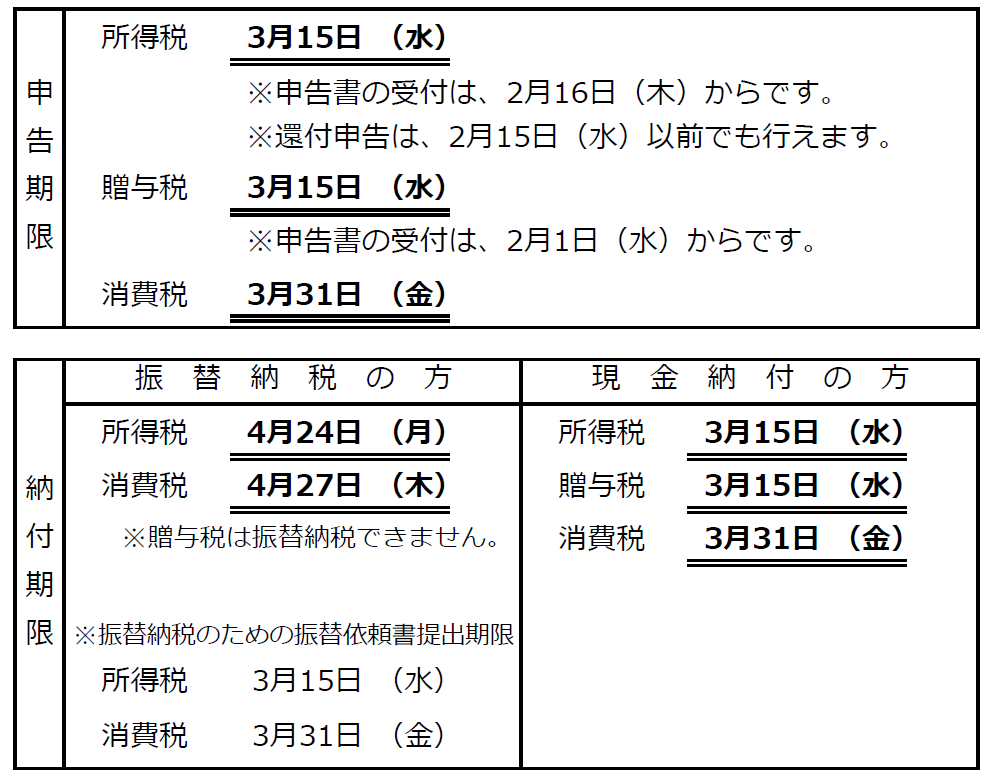

申告期限・納付期限

ご自身の納付方法をご確認のうえ、申告漏れ・納付漏れのないようご注意ください。

過去の年分の留意事項等

令和3年分の確定申告についてはこちらをご覧ください。

令和2年分の確定申告についてはこちらをご覧ください。

当ページで紹介している内容は、令和4年分の確定申告に関する情報の一部になります。

お客様の状況によって、申告の要否や控除の要件等が大きく異なる場合がありますので、詳しくはお問い合わせください。

当事務所スタッフが、お客様に合わせた対応をさせて頂きます。