岐阜で75年の実績がある税理士事務所 所会計事務所

法人様のサポートから確定申告、相続のお悩みまでお任せください

平成29年分 確定申告

- 2018.02.01

- TOPICS

確定申告とは

1 所得税及び復興特別所得税

所得税等の確定申告とは、毎年1月1日から12月31日までの1年間に生じたすべての所得の金額とそれに対する所得税及び復興特別所得税(※)の額を計算し、自ら申告することで納付すべき税額を確定させる手続です。源泉徴収された税金や予定納税額などがある場合には、その過不足を精算します。

※平成25年分から平成49年分まで、東日本大震災からの復興を図るための施策に必要な財源を確保するため、復興特別所得税を所得税と併せて申告・納付することとされています。

個人事業主以外の方(サラリーマンの方等)の確定申告についてはこちらをご覧ください。

2 消費税及び地方消費税

消費税等の確定申告とは、消費税の納税義務者である事業者が、その課税期間中に「預かった消費税額」と「支払った消費税額(控除が認められるものに限る。)」を基に消費税及び地方消費税の額を計算し、自ら申告することで納付すべき税額を確定させる手続きです。

消費税の納税義務の有無は、原則として基準期間における課税売上高で判定します。基準期間における課税売上高が1千万円以下である方については、消費税の納税義務が免除されるため、確定申告は不要です。

3 贈与税

贈与税の確定申告とは、1月1日から12月31日までの1年間に財産の贈与を受けた個人が、次に掲げるケースに応じて、その贈与を受けた財産の価額を基に贈与税額を計算し、自ら申告することで納付すべき税額を確定させる手続です。

①「暦年課税」を適用する場合には、贈与を受けた財産の価額の合計額が基礎控除額(110万円)を超えるとき

※110万円以下の場合は、贈与税の申告は不要です。

②「相続時精算課税」を適用するとき

※相続時精算課税を選択した場合には、その財産の価額が110万円以下であっても贈与税の申告をする必要があります。

平成29年分の所得税の確定申告に係る主な改正事項

<土地・住宅税制>

住宅の耐久性向上改修工事に係る措置の創設

①特定増改築等住宅借入金等特別控除(通称:住宅ローン控除)について、その適用対象となる工事に特定断熱改修工事等と併せて行う特定耐久性向上改修工事等が加えられました。

②住宅特定改修特別税額控除(住宅ローン等の利用がなくても適用できます。)について、その適用対象となる工事に住宅耐震改修又は一般断熱改修工事等と併せて行う耐久性向上改修工事等が加えられました。

詳しくはこちら

https://www.nta.go.jp/taxanswer/shotoku/1227.htm

出典:国税庁ホームページ

<その他>

医療費控除に係る添付書類の変更

医療費控除について、その適用を受ける者は、「医療費控除の明細書」又は医療保険者等が発行する医療費通知書を確定申告書の提出の際に添付しなければならないこととされました。

なお、セルフメディケーション税制による医療費控除の特例を適用する場合は、「セルフメディケーション税制の明細書」を添付します。

<平成26年度の改正事項のうち、平成29年分の所得税から適用されるもの>

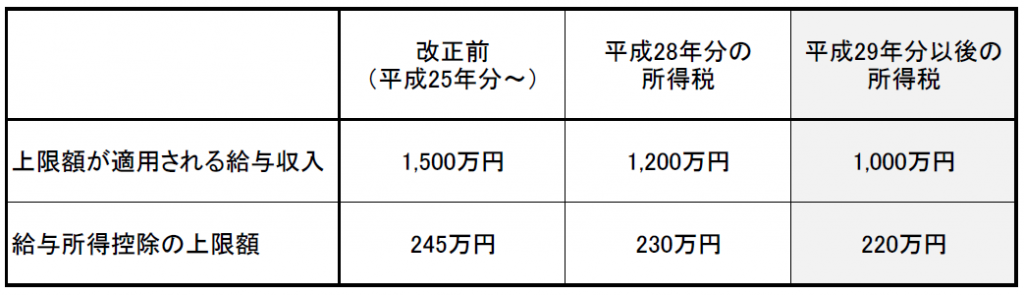

給与所得控除額の上限の引き下げ

給与収入1,000万円を超える場合の給与所得控除額が220万円に引き下げられました。

給与所得控除については、平成26年度税制改正に基づき下記のように見直されています。

<平成28年度の改正事項のうち、平成29年分の所得税から適用されるもの>

セルフメディケーション税制の創設

その年中に健康の保持増進及び疾病の予防として一定の取組を行う居住者が、平成29年1月1日以後に自己又は自己と生計を一にする配偶者その他の親族に係る特定一般用医薬品等購入費を支払った場合の医療費控除は、その者の選択により、その年中に支払った特定一般用医薬品等購入費の金額の合計額が1万2千円を超えるときは、その超える部分の金額(8万8千円を限度)を控除額とすることができることとされました。

詳しくはこちら

https://www.nta.go.jp/taxanswer/shotoku/1129.htm

出典:国税庁ホームページ

平成30年分の所得税から適用されるもの

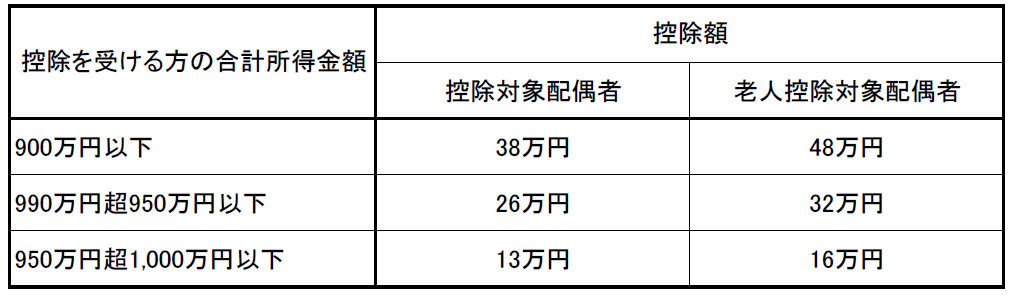

配偶者控除の見直し

平成30年分の年末調整又は確定申告において適用を受ける配偶者控除の控除額については、下記の通り見直しが行われました。

なお、合計所得金額が1,000万円を超える居住者については、配偶者控除の適用はできないこととされました。

配偶者特別控除の見直し

平成30年分の年末調整又は確定申告において適用を受ける配偶者特別控除については、納税者本人の合計所得金額が1,000万円以下であり、かつ、配偶者の合計所得金額が38万円超123万円以下である場合に適用を受けることができます。

また、配偶者特別控除の控除額は、配偶者特別控除の適用を受ける納税者本人の合計所得金額及び配偶者の合計所得金額に応じて異なります。

詳しくはこちら

https://www.nta.go.jp/gensen/haigusya/

出典:国税庁ホームページ

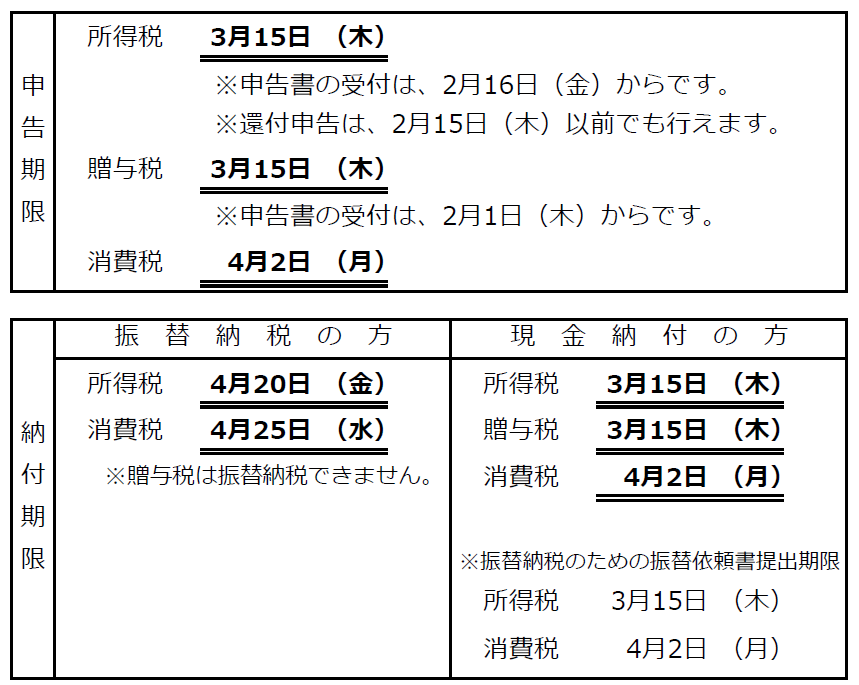

申告期限・納付期限

ご自身の納付方法をご確認のうえ、申告漏れ・納付漏れのないようご注意ください。

平成28年分の留意事項等

平成28年分の確定申告についてはこちらをご覧ください。

当ページで紹介している内容は、平成29年分の確定申告に関する情報の一部になります。

お客様の状況によって、申告の要否や控除の要件等が大きく異なる場合がありますので、詳しくはお問い合わせください。

当事務所スタッフが、お客様に合わせた対応をさせて頂きます。